人生後半の保険加入に大切な視点とは② ~「おひとりさま」には保険は必要か~

公開日:2025-08-04 00:00

目次

■ 子供がいないなら保険は解約すべき?

「私には子どもがいないから、生命保険はもう必要ないと思って解約しようと思うのだけど・・・どうしたらいいのかしら?でも、医療保険くらいはあった方がいいわよね。」

こんな言葉を時折、相談現場で耳にします。

確かに、かつての生命保険は“家族のための保障”という側面が強かったかもしれません。

けれど、人生100年時代、老後を一人で迎える「おひとりさま」にとっても、保険が大切な役割を果たすケースは少なくありません。

今回は、そんな「おひとりさま」にとっての保険の意義について、一緒に考えてみたいと思います。

■「おひとりさま」とは?

そもそも「おひとりさま」とは誰のことを指すのでしょうか。

明確な法律上の定義はありませんが、一般的には「配偶者・子など扶養する家族がいない独身者」「ひとり暮らしの高齢者」「離別・死別を経験し再婚していない方」などを広く含めて使われます。

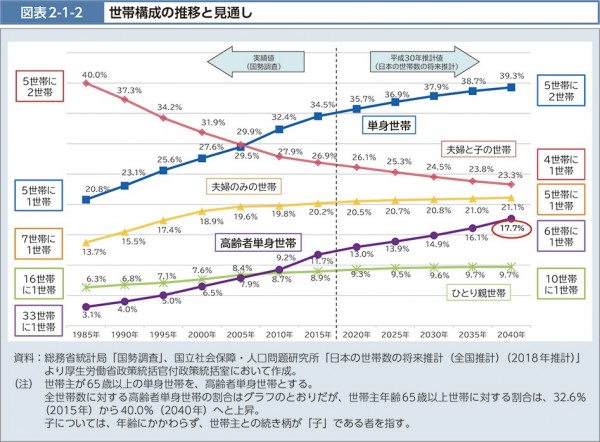

総務省の統計によれば、65歳以上の単身世帯数は2020年時点で約700万人を超え、2030年には約900万人に達すると予測されています。

さらに国立社会保障・人口問題研究所の推計では、2040年には全世帯の約4割が単身世帯になるとされており、もはや「おひとりさま」は特別な存在ではなく、社会の主流の一つになりつつあるのです。

(出所:厚生労働省ホームページ「統計情報・白書」令和4年度版)

■ 「おひとりさま」にとっての保険の役割

「もう誰も守る家族がいないから保険は必要ない」と考えるのは早計かもしれません。

おひとりさまにとって、保険は次のような局面で力を発揮します。

1️⃣ 死後事務のための費用準備

火葬や納骨、住まいの整理など、死後に必要となる費用は平均で20万円~80万円とも言われます。

近親者がいない場合、「死後事務委任契約」や「遺言執行者」に依頼する費用も発生します。

こうした費用を準備する手段として、死亡保険は有効です。

2️⃣ 死後事務を担う第三者への金銭的支援

たとえば、家族ではない友人や信頼する知人に葬儀や片付けをお願いする場合、その方が負担を感じないよう、保険金を受け取れる仕組みを検討することもあります。

ただし、保険金受取人として法人や他人を指定するには一定の制限があり、所定の手続きが必要な場合があります。

3️⃣ 医療・介護費用の備え

高齢期は医療や介護の支出が増える傾向にあります。

とくに、おひとりさまの場合、身近に頼れる人がいないからこそ、自分で選び備える必要があります。

ただ、昔入ったままの医療保険や介護保険は、今の事情に本当にあっているのかは再確認をし、場合によっては切り替えなどの検討の余地があるでしょう。

■ 加入時の注意点と課題

おひとりさまならではの保険加入上の注意点は次のとおりです。

✅ 受取人の指定

配偶者や子がいない場合、誰を保険金受取人にするかが悩ましい問題です。

原則、保険会社は「相続人以外の第三者」を受取人にする場合、その関係性や正当性を厳しく審査します。

「法人」や「知人」を受取人にする場合は、あらかじめ公正証書遺言などの法的手続きや保険会社の承認が必要な場合があります。

✅ 医療保険や介護保険の請求

認知症などで、自分で給付金の請求ができない場合に、本人に代わって請求ができる「指定代理請求制度」を設けていることがあります。

ただし、保険会社によって、どこまでを請求人として指定できるか、指定可能範囲が異なります。

三親等以内の親族がいない場合でも、一定の条件下で財産管理契約者等を指定できるものもありますので、目的に合わせて事前によく相談していくことが重要になります。

✅ 生前解約・運用のリスク

一時払いの終身保険などで、契約者=被保険者=本人とし、死亡時に支払いを受けられる仕組みにしていても、生前に「資金が必要になった」などで解約すると、解約返戻金に対する課税や社会保障制度への影響もあります。

■「誰のために」「何のために」を再定義する

保険は、単に「遺すための道具」ではありません。

それは「自分の尊厳を守るための備え」であり、「誰かに迷惑をかけたくない」「最期まで自分らしく生き切りたい」という思いをかたちにする手段でもあります。

たとえ近くに家族のいない人生でも、そこには「信頼できる誰か」がいます。

たとえ“法的家族”ではなくても、思いを託したい人がいるなら、その人に迷惑をかけず、自分の人生の終わり方を自分で決める――

そのための選択肢として、保険の活用をぜひ検討してみてください。

■ 人生最期を支えるツール

おひとりさまが増えていくこれからの時代、「人生のしまい方」や「自分らしい最期」をどう設計するかは、誰にとっても避けて通れない課題です。

保険は、そんな人生のラストステージを支えるための大切なツール。

“もしも”の時に困らないように、「今」から備えることが、おひとりさまにとっての笑顔相続®の第一歩なのかもしれません。

金田 京子 (かねだ きょうこ)

ファイナンシャルプランナー

- 一家のお抱えFP「お金の羅針盤」きょうこ先生として活動。

- 法律事務所・金融機関勤務での経験や知識を活かしながら、専門用語を使わずにわかりやすい言葉で、世代間をつなぐ相続・終活コンサルティングをおこなっております。

- 三世代ライフプランニングや家計の見直しなどを中心に1万件を超える個別相談に携わり、お金(資産)に夢や想いを乗せて繋いでいく金融経済教育インストラクター、セミナー講師としても活動。

今秋、笑顔相続コンサルティング株式会社、シニアライフ相談サロンめーぷるの共同主催で、おひとりさまの増加と多死社会に対応する専門家の育成を目指す「おひとりさま相続大学」が開講され、生命保険分野の講師を担当します。

講座の定員枠に限りがありますので、ぜひお早めにお申し込みください。お申し込みは☛こちら☚

- 【保有資格】

- 笑顔相続道®正会員

- 縁ディングノートプランナー™

- 終活カウンセラー®1級 相続診断士®

- 2級ファイナンシャルプランニング技能士(国家資格)

- トータルライフコンサルタント(生命保険協会認定FP) など

- 【筆者へのお問い合わせ】

- 株式会社Finlife 東京支社

- 〒107-0052 東京都港区赤坂5丁目2-33 IsaI AkasakA 1007

- E-mail:k.kaneda@jinsei-mikata.com